Obligations et euro-obligations

Une obligation est un titre de créance que l’émetteur (État, entreprise publique) s’engage à rembourser à temps et à payer un coupon (intérêt) sur celui-ci. Fondamentalement, l’achat d’une obligation est un prêt d’une entreprise ou d’un gouvernement.

Les revenus de l’obligataire sont les paiements de coupons (intérêts sur la dette) et la hausse du prix de l’obligation.

Les obligations diffèrent en termes de rendement, de types de coupons et d’échéances.

Rentabilité

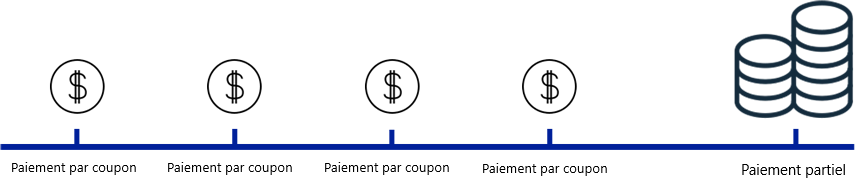

Si vous avez acheté une obligation, vous recevrez des paiements périodiques sur celle-ci – des « coupons » et pourrez soit la vendre sur le marché (à un prix supérieur ou inférieur au prix d’achat) soit la conserver jusqu’à l’échéance. Au moment de l’échéance, vous recevrez la valeur nominale de l’obligation – il s’agit d’une valeur constante que vous pouvez consulter avant d’acheter l’obligation afin de comprendre si vous serez remboursé plus ou moins que ce que vous avez investi dans l’obligation. Si vous achetez à un prix inférieur au pair, vous recevrez des bénéfices supplémentaires à l’échéance.

Le rendement dépend du prix du marché de l’obligation, qui, à son tour, dépend du niveau de risque de l’émetteur. Par exemple, si une entreprise est au bord de la faillite, ses obligations sont susceptibles d’être bon marché et de produire des rendements élevés.

De plus, le rendement des obligations est affecté par le pays d’enregistrement de l’émetteur (risque pays), ainsi que par la devise de nomination des obligations (les obligations en devises relativement fiables donnent moins de revenus).

Bons de réduction

Les coupons sont comme des intérêts sur un dépôt bancaire. Ils sont crédités sur le compte à des dates prédéterminées, généralement une fois tous les six mois ou tous les ans.

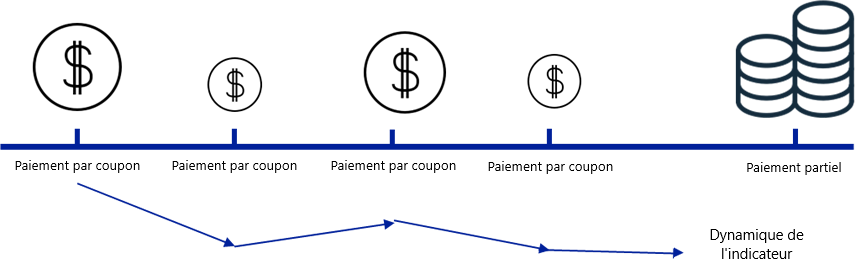

Les coupons peuvent être permanents ou variables.

Coupon permanent – le même paiement sur une obligation jusqu’à ce qu’elle soit remboursée.

La taille des paiements de coupon peut changer – alors ces obligations ont un « coupon variable »: la formule de calcul du montant du paiement contient une ou plusieurs inconnues.

Il peut s’agir du taux de refinancement de la Banque centrale, de l’indice des prix à la consommation, du taux de change du dollar, etc. Par exemple, si le coupon est lié au taux de la Banque centrale et que le taux augmente, les paiements de coupon augmenteront, et vice versa.

Dates d’échéance

Des obligations avec des maturités différentes circulent sur le marché – à la fois six mois et des dizaines d’années (il existe également des obligations perpétuelles – sans fin). Pour comparer les obligations par maturité, un paramètre tel que la durée des obligations est utilisé.

La durée est le temps moyen pondéré de réception du coupon et sa valeur nominale. La duration est nécessaire pour comparer les obligations entre elles en termes de maturité. Plus le paiement est poussé, moins son poids est important. Une obligation à long terme est généralement une obligation à long terme.

Euro-obligations et obligations – Différence de devises

Sur le marché, vous rencontrerez le concept des Eurobonds – ce sont les mêmes obligations, mais libellées en devises étrangères. Ils ont généralement des rendements inférieurs, mais ils constituent un moyen d’investir des économies en dollars.

Les revenus prévus avec un risque compréhensible sont les obligations et les euro-obligations.

Inscrivez-vous auprès de Centaxa et choisissez votre meilleur outil pour trader et gagner de l'argent!

S'INSCRIRE

EN

EN

RU

RU